Aplicación móvil Meitu podría salir a bolsa por 750 millones de dólares

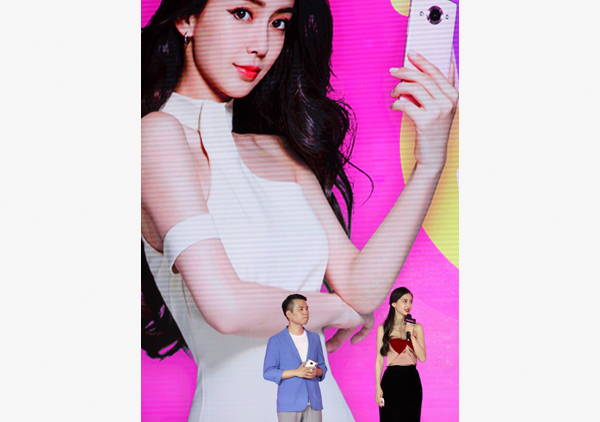

La actriz Angelababy asiste a la ceremonia de lanzamiento de Meitu Inc, una aplicación de retoque de fotos, en Xiamen, provincia de Fujian. LIJIE CHEN / CHINA DAILY

Fujian,22/11/2016 (El Pueblo en Línea) - El desarrollador de la aplicación móvil Meitu Inc informó que ha comenzó a evaluar una propuesta para su salida a la bolsa de Hong Kong con una oferta pública inicial de 750 millones de dólares, que podría convertirse en la IPO (oferta pública inicial por sus siglas en inglés) de tecnología más grande de la ciudad en casi una década.

La compañía con sede en Xiamen, que desarrolla aplicaciones para retocar fotos, evaluará el interés de potenciales inversores desde este lunes hasta el 2 de diciembre, según Bloomberg. Meitu planea utilizar aproximadamente el 35% de la inversión recaudada en su salida a bolsa para expandir sus negocios de hardware, mientras que aproximadamente el 25% se invertirá en adquisiciones e inversiones estratégicas.

Meitu aún no ha fijado una fecha para su salida a bolsa ni ha decidido cuándo comenzará a aceptar peticiones para la venta de acciones.

La oferta de Meitu podría ser una prueba para las empresas de tecnología de China continental que planean salir a la bolsa de Hong Kong. Un control del gobierno sobre las empresas que desean cotizar en el mercado bursátil alida a bolsa de las empresas en China continental, y muchos empresarios creen las bolsas de Estados Unidos no ofrecen altos valores para sus negocios.

Con 750 millones de dólares, la salida a bolsa de Meitu sería la mayor de una empresa de tecnología en la bolsa de Hong Kong desde la IPO de Alibaba.com Ltd por 1.700 millones de dólares en 2007, según Bloomberg. Meitu planea evaluar esta semana la demanda de los inversores de Hong Kong, Londres, Nueva York, Boston y Singapur.

La empresa reunirá a selectos inversionistas asiáticos la semana próxima, antes de iniciar un gestión formal. Planea destinar aproximadamente el 15% de los ingresos de la IPO a ventas y marketing. Meitu también invertirá parte del dinero recaudado en ampliar su servicio de internet y el sector de investigación y desarrollo.

Morgan Stanley, Credit Suisse Group AG y China Merchants Securities Co son patrocinadores conjuntos de la IPO.

(Web editor: Elena G., Rocío Huang) La primera "reserva " de lushengs completos

La primera "reserva " de lushengs completos Perú debería considerar el uso del Yuan chino en las transacciones comerciales con China

Perú debería considerar el uso del Yuan chino en las transacciones comerciales con China La amante del novio se aparece en su boda con el mismo vestido de la novia

La amante del novio se aparece en su boda con el mismo vestido de la novia El genio boliviano de 18 años que fabrica sofisticados robots con desechos

El genio boliviano de 18 años que fabrica sofisticados robots con desechos La galaxia Andrómeda, inicio de la era "islas-universo"

La galaxia Andrómeda, inicio de la era "islas-universo" Muere el gran actor cubano Julito Martínez

Muere el gran actor cubano Julito Martínez Una exitosa empresa empieza su jornada laboral a las 9:06 de la mañana

Una exitosa empresa empieza su jornada laboral a las 9:06 de la mañana Muere a los 93 años el pintor Francesc Todó, referente del arte de postguerra

Muere a los 93 años el pintor Francesc Todó, referente del arte de postguerra Un chino mete su miembro en un anillo y casi lo pierde por falta de riego

Un chino mete su miembro en un anillo y casi lo pierde por falta de riego Nokia lanzará un nuevo smartphone en 2017

Nokia lanzará un nuevo smartphone en 2017